Đối với người lao động thì việc đóng thuế thu nhập cá nhân là vấn đề được nhiều sự quan tâm. Vậy cách tính thuế tncn như thế nào là đúng? Có những mức đóng thuế thu nhập cá nhân nào? Hãy để nội dung bài viết dưới đây mà ACCPRO giải đáp thắc mắc này của người lao động.

Quy định về việc đóng thuế thu nhập cá nhân

Về việc thực hiện đóng thuế thu nhập cá nhân sẽ có những quy định đối với từng đối tượng, trường hợp một cách cụ thể và rõ ràng như được nêu dưới đây.

1. Đối tượng cần đóng thuế thu nhập cá nhân

Đối tượng 1: Cá nhân cư trú

Đây là nhóm người lao động thường xuyên có nhà ở hoặc thuê nhà tại Việt Nam theo quy định của pháp luật. Để được xem là cá nhân cư trú, họ cần:

- Thời gian lưu trú:

- Ở tại Việt Nam trên 183 ngày trong năm tính thuế.

- Hoặc có nơi ở thường xuyên trong 12 tháng kể từ khi đến Việt Nam, với mỗi ngày tính từ ngày đến và đi.

- Tình huống đóng thuế:

- Ký kết hợp đồng lao động từ 03 tháng trở lên.

- Ký kết hợp đồng lao động dưới 03 tháng hoặc không ký hợp đồng lao động.

Đối tượng 2: Cá nhân không cư trú

Nhóm này bao gồm những người không đủ điều kiện để được xem là cá nhân cư trú. Thông thường, đây là những người nước ngoài đến Việt Nam để sinh sống và làm việc, và họ không đáp ứng các tiêu chí cư trú được quy định.

2. Những căn cứ pháp lý về việc đóng thuế thu nhập cá nhân

- Luật Thuế TNCN năm 2007

- Luật sửa đổi, bổ sung Luật thuế thu nhập cá nhân năm 2012

- Thông tư 111/2013/TT-BTC

- Nghị quyết 954/2020/UBTVQH14

3. Mức đóng thuế thu nhập cá nhân

Việc xác nhận mức đóng thuế thu nhập cá nhân được chia làm 2 dạng là biểu thuế lũy biến từng phần và biểu thuế toàn phần.

Biểu thuế lũy bán toàn phần là phần áp dụng cho thu nhập tính thuế tiền công, tiền lương, kinh doanh của cá nhân và tổ chức. Mức đóng thuế được quy định ở biểu thuế lũy biến từng phần như sau:

| Bậc thuế | Phần thu nhập tính thuế/năm(triệu đồng) | Phần thu nhập tính thuế/tháng(triệu đồng) | Thuế suất (%) |

|---|---|---|---|

| 1 | Đến 60 | Đến 5 | 5 |

| 2 | Trên 60 đến 120 | Trên 5 đến 10 | 10 |

| 3 | Trên 120 đến 216 | Trên 10 đến 18 | 15 |

| 4 | Trên 216 đến 384 | Trên 18 đến 32 | 20 |

| 5 | Trên 384 đến 624 | Trên 32 đến 52 | 25 |

| 6 | Trên 624 đến 960 | Trên 52 đến 80 | 30 |

| 7 | Trên 960 | Trên 80 | 35 |

Thuế toàn phần áp dụng cho thu nhập phát sinh từ đầu tư, chuyển nhượng vốn, bất động sản, thương mại, giải thưởng, bản quyền, tài sản thừa kế và quà tặng. Mức thuế thu ânnhập cá nh trong biểu thuế toàn phần được quy định như sau:

| Thu nhập tính thuế | Thuế suất (%) |

|---|---|

| Thu nhập từ đầu tư vốn | 5 |

| Thu nhập từ bản quyền, nhượng quyền thương mại | 5 |

| Thu nhập từ trúng thưởng | 10 |

| Thu nhập từ thừa kế, quà tặng | 10 |

| Thu nhập từ chuyển nhượng vốn quy định tại khoản 1 Điều 13 của Luật này | 10 |

| Thu nhập từ chuyển nhượng chứng khoán quy định tại khoản 1 Điều 13 của Luật này | 0,1 |

| Thu nhập từ chuyển nhượng bất động sản | 2 |

Cách tính thuế thu nhập cá nhân

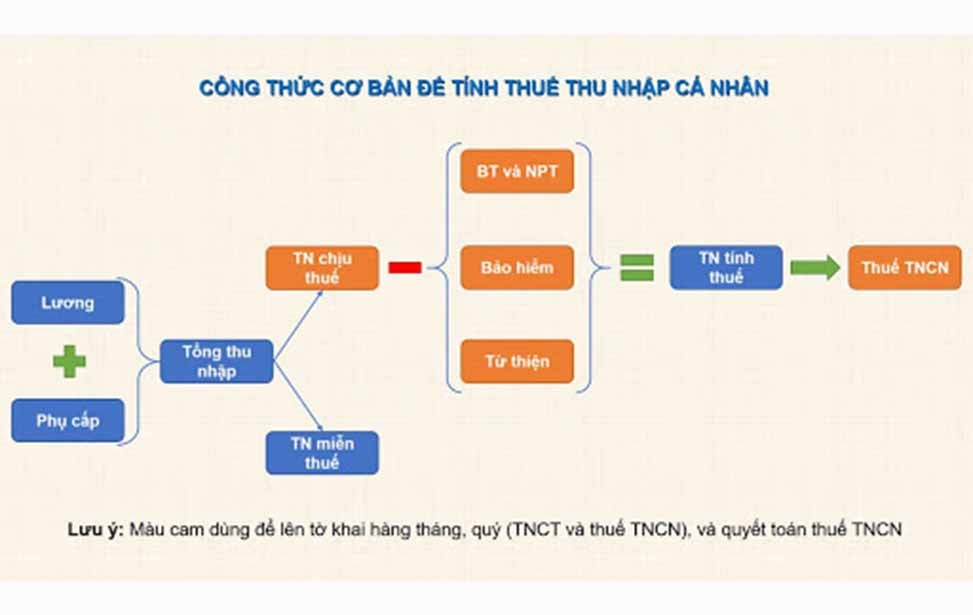

Cách tính thuế thu nhập cá nhân đối với từng nhóm đối tượng là hoàn toàn khác nhau, tuy nhiên đều phụ thuộc vào công thức tính thuế thu nhập cá nhân như sau:

1. Cách tính thuế thu nhập cá nhân đối với cá nhân cư trú

Trường hợp 1: Cách tính thuế TNCN đối với cá nhân cư trú có hợp đồng lao động trên 03 tháng và có nguồn thu nhập từ tiền công, tiền lương

Những công thức áp dụng để tính thuế TNCN

(1): Thuế TNCN cần nộp = Thu nhập tính thuế x Thuế suất.

(2): Thu nhập tính thuế = Thu nhập phải chịu thuế – các khoản giảm trừ.

(3): Thu nhập phải chịu thuế = Tổng tiền lương nhận được – Các khoản được miễn thuế.

Sử dụng công thức trên theo thứ tự (1) (2) (3) để tính thuế thu nhập cá nhân theo các bước như sau:

Bước 1: Tính tổng thu nhập cá nhân đến từ tiền lương, tiền công nhận được.

Bước 2: Tính những khoản được miễn thuế

Những khoản thu nhập từ tiền lương của cá nhân được miễn thuế là:

- Khoản tiền lương tăng ca ngoài giờ, làm việc ban đêm có mức lương cao hơn giờ hành chính.

- Thu nhập của thuyền viên là người Việt Nam làm việc cho hãng tàu Việt Nam vận tải quốc tế hoặc làm việc tại hãng tàu nước ngoài.

Bước 3: Tính thu nhập phải chịu thuế theo công thức số (3)

Bước 4: Tính các khoản giảm trừ

Những khoản được giảm trừ được quy định bao gồm:

- Giảm trừ gia cảnh đối với cá nhân nộp thuế với mức 123 triệu đồng/năm tương đương 11 triệu đồng/tháng và đối với người phụ thuộc là 4.4 triệu đồng/tháng.

- Giảm trừ những khoản đóng tiền tự nguyện bao gồm: tiền đóng bảo hiểm, từ thiện, khuyến học, đóng góp quỹ nhân đạo và hưu trí.

Bước 5: Tính thu nhập tính thuế (2)

Để tính thuế suất cần đóng, bạn nên áp dụng bảng biểu thuế lũy biến từng phần đối với người có thu nhập từ tiền lương, tiền công, kinh doanh ở mục “mức đóng thuế thu nhập cá nhân”. Sau khi bạn đã biết được thu nhập tính thuế và thuế suất, bạn áp dụng công thức tính số (1) sẽ ra được tiền thuế thu nhập cá nhân cần phải đóng.

Như vậy chúng ta có thể thấy sau khi đã biết được hai biến là “thu nhập tính thuế” và “thuế suất” sẽ tính được mức thuế thu nhập cá nhân cần đóng theo phương pháp lũy tiến. Ngoài ra, bạn cũng có thể áp dụng phương pháp rút gọn bằng cách tính “thu nhập tính thuế” và áp dụng bảng dưới đây để ra mức thuế TNCN cần phải đóng.

| Bậc | Thu nhập tính thuế | Thuế suất | Cách tính số thuế TNCN phải nộp |

|---|---|---|---|

| 1 | Đến 5 triệu | 5% | 0 triệu + 5% thu nhập tính thuế |

| 2 | Trên 5 triệu – 10 triệu | 10% | 0,25 triệu + 10% thu nhập tính thuế trên 5 triệu |

| 3 | Trên 10 triệu – 18 triệu | 15% | 0,75 triệu + 15% thu nhập tính thuế trên 10 triệu |

| 4 | Trên 18 triệu – 32 triệu | 20% | 1,95 triệu + 20% thu nhập tính thuế trên 18 triệu |

| 5 | Trên 32 triệu – 52 triệu | 25% | 4,75 triệu + 25% thu nhập tính thuế trên 32 triệu |

| 6 | Trên 52 triệu – 80 triệu | 30% | 9,75 triệu + 30% thu nhập tính thuế trên 52 triệu |

| 7 | Trên 80 triệu | 35% | 18,15 triệu + 35% TNTT trên 80 triệu |

Trường hợp 2: Cách tính thuế thu nhập cá nhân đối với cá nhân không ký hợp đồng lao động hoặc ký kết hợp đồng lao động dưới 03 tháng.

Căn cứ điểm i khoản 1 Điều 25 Thông tư 111/2013/TT-BTC quy định với nội dung là cá nhân cư trú ký kết hợp đồng lao động dưới 03 tháng hoặc không ký kết hợp đồng lao động có mức thu nhập dưới 2.000.000 đồng/tháng thì không cần chịu thuế với mức 10%. Trường hợp cá nhân cư trú ký kết hợp đồng lao động dưới 03 tháng hoặc không ký kết hợp đồng lao động có mức thu nhập từ tiền lương, tiền công trên 2.000.000 đồng/tháng thì phải khấu trừ là 10%.

Công thức tính thuế thu nhập cá nhân cho trường hợp 02 là:

Thuế thu nhập cá nhân phải nộp = 10% x Tổng thu nhập trước khi trả

Bài viết trên đây là những thông tin mà Đại lý Thuế ACCPRO chia sẻ để giúp bạn biết được “các lưu ý quan trọng khi làm hồ sơ – thủ tục khai thuế ban đầu”. Nếu còn bất kỳ vướng mắc hay vấn đề nào còn chưa rõ cần được giải đáp, hãy liên hệ với chúng tôi để được tư vấn và hỗ trợ nhanh nhất nhé!